コラム

2025.12.23

源泉所得税とは?所得税との違いや計算方法などをわかりやすく解説

- 基礎情報

会社経営者や経理担当者にとって、源泉所得税は避けて通れない複雑な実務のひとつです。給与を受け取る側にとっても、なぜ手取りが減るのか、その仕組みを正しく理解しておくことは大切です。源泉所得税は、単なる税金の前払いシステムですが、対象となる所得や計算方法は多岐にわたり、少しのミスが追徴課税などのリスクにつながることもあります。

この記事では、源泉所得税の基本的な定義から、所得税との明確な違い、具体的な計算方法、そして納付期限や納付方法までを網羅的に解説します。

源泉所得税とは

源泉所得税とは、給与や報酬などの所得が支払われる際に、支払者が事前に差し引いて国に納める所得税のことです。本来、所得税は個人の1年間の総所得に対して課税され、本人が申告・納税するのが原則です。しかし、源泉徴収制度を利用することで、支払いの都度、所得税を分割して前払いする形になります。これにより、国は安定した税収を確保でき、納税者にとっても一度に多額の税金を納める負担が軽減されます。

納税者自身が計算して申告する場合、申告漏れや計算ミスのリスクが高まりますが、会社などの支払者が代行することで効率的な徴収が可能になります。

また、納税者にとって1年分の税金を確定申告時に一括で支払うのは金銭的な負担が大きくなりますが、毎月の給与などから少しずつ天引きされることで、納税資金を計画的に準備する必要がなくなり、無理のない納税が実現します。

基本的な仕組み

源泉徴収の仕組みは、支払者(源泉徴収義務者)が受給者(納税者)に代わって税金を納める構造になっています。会社や個人事業主が従業員に給与を支払う際や、税理士などに報酬を支払う際に、所定の税率で計算した源泉所得税を差し引きます。差し引いた税金は、支払者が預かり金として管理し、原則として支払った月の翌月10日までに税務署へ納付します。受給者は、手取り額として税引き後の金額を受け取ります。あくまで「仮払い」の状態であるため、最終的には年末調整や確定申告によって、1年間の正確な税額との差額を精算します。

所得税との違い

所得税と源泉所得税は別の税金ではなく、徴収方法の違いを表す言葉です。それぞれの違いを整理すると以下になります。

| 項目 | 所得税(申告所得税) | 源泉所得税 |

| 定義 | 1年間の個人の所得全体にかかる税金 | 支払いの都度、天引きされる所得税の前払い |

| 納税者 | 個人(本人が申告・納税) | 支払者(会社などが代行して納税) |

| 納税時期 | 原則、翌年の2月16日〜3月15日 | 原則、支払った月の翌月10日 |

| 精算方法 | 確定申告 | 年末調整 または 確定申告 |

つまり、源泉所得税は所得税の一部であり、徴収のタイミングと方法が異なるだけです。年末調整や確定申告を行うことで、すでに納めた源泉所得税と、本来納めるべき年間の所得税額を突き合わせ、過不足を調整することで納税が完了します。

源泉所得税の対象となる所得

源泉徴収が必要な所得は、所得税法によって明確に定められていて、主な対象は、会社員などが受け取る「給与所得」、個人事業主などが受け取る「報酬・料金」、退職時に支払われる「退職所得」です。(利子や配当なども対象に含む)

給与所得(給料・賞与)

会社や個人事業主が従業員に支払う給与は、源泉徴収の対象です。毎月の基本給だけでなく、残業手当、休日手当、家族手当などの諸手当も含まれます。また、夏と冬に支給される賞与(ボーナス)も同様に対象となります。雇用形態による区別はなく、正社員や、パート・アルバイトに関係なく給与として支払われる限り源泉徴収が必要です。役員に対する役員報酬も同様に扱われます。ただし、一定金額以下の通勤手当などは非課税とされ、源泉徴収の対象から除外されます。支給項目ごとに課税・非課税の区分を正確に管理することが、給与計算業務において重要です。

報酬所得(原稿料・講演料・税理士報酬など)

特定の業務依頼に対して支払う報酬や料金も、源泉徴収の対象です。これは主に個人に対する支払いが該当し、所得税法第204条などで範囲が指定されています。法人に対する支払いは、一部の例外を除き、原則として源泉徴収の対象外です。具体的に源泉徴収が必要となる報酬は、以下です。

- 原稿料、講演料、デザイン料

- 弁護士、公認会計士、税理士、社会保険労務士などへの報酬

- プロ野球選手、モデル、外交員などへの報酬

- 通訳、翻訳の報酬

これらの支払いを個人に行う際は、請求額から源泉所得税を差し引いて支払う必要があります。請求書に源泉税額が記載されていない場合でも、支払者側に徴収義務があるため注意が必要です。

退職金やその他の対象所得

退職時に支払われる退職金なども対象となります。退職金は長年の勤務に対する対価であり金額が大きくなりやすいため、給与とは分けて計算する「分離課税」という方式がとられます。そのほか、以下のような所得も源泉徴収の対象です。

- 利子所得:預貯金や国債・社債の利子など

- 配当所得:株式の配当金、投資信託の収益分配金など

- 公的年金等:国民年金、厚生年金、企業年金など

これらの所得が支払われる際も、支払者が所定の税率で税金を天引きし、国に納付する仕組みになっています。

源泉所得税の計算方法

源泉所得税の計算方法は、所得の種類によって大きく異なります。給与や賞与は国税庁が定める税額表を用いて算出しますが、報酬や料金は支払金額に対する一定の税率を掛けて計算します。また2013年以降は、東日本大震災の復興財源確保のため、復興特別所得税をあわせた税率で計算する必要があります。それぞれの所得区分に応じた正しい計算ルールを把握することが重要です。

給与・賞与の場合(税額表の使い方)

給与や賞与の源泉徴収税額は、国税庁が発行する「源泉徴収税額表」を使用して求めます。計算の基礎となるのは、額面金額から社会保険料等を差し引いた「その月の社会保険料等控除後の給与等の金額」と、「扶養親族等の数」です。これらを税額表に照らし合わせ、該当する行と列が交差する金額を抽出します。

税額表には「甲欄(こうらん)」と「乙欄(おつらん)」の区分があります。「給与所得者の扶養控除等(異動)申告書」を提出している従業員は税負担が軽い「甲欄」を適用し、未提出の従業員や副業の場合は税率が高い「乙欄」を適用します。賞与の場合も同様に「賞与に対する源泉徴収税額の算出率の表」を用いて計算します。正しい区分を選択しないと、年末調整で多額の徴収不足が発生するため注意が必要です。

報酬・料金の場合(10.21%の計算式)

原稿料や講演料などの報酬・料金に対する源泉所得税は、支払金額に直接税率を掛けて算出します。基本となる税率は、所得税と復興特別所得税を合計した「10.21%」です。例えば、税理士に10万円の報酬を支払う場合、100,000円×10.21%=10,210円が源泉徴収税額となります。ただし、1回に支払う金額が100万円を超える場合は計算式が変わります。100万円以下の部分は10.21%、100万円を超える部分は「20.42%」の税率が適用されます。

| 支払金額 | 適用される計算式 | 計算例 |

| 100万円以下 | 支払金額 × 10.21% | 10万円の場合100,000円 × 10.21% = 10,210円 |

| 100万円超 | (支払金額 - 100万円)× 20.42%+ 102,100円 | 200万円の場合(200万 - 100万)× 20.42% + 102,100円= 306,300円 |

退職金の場合

退職金に対する源泉徴収は、他の所得とは切り離して計算する分離課税という方式をとります。退職後の生活資金という性質上、税負担が軽くなるよう配慮されており、「退職所得の受給に関する申告書」を会社に提出しているかどうかが重要です。申告書を提出している場合、勤続年数に応じた退職所得控除を適用し、さらにその額を2分の1にした課税退職所得金額に税率を掛けて計算します。

一方で申告書の提出がない場合は、退職手当等の支払金額全体に対して一律「20.42%」の源泉徴収が行われます。この場合、退職所得控除などが適用されず税額が高額になるため、受給者本人が確定申告を行って精算する必要があります。

源泉所得税の納付方法

原則の納付期限(翌月10日)

源泉徴収した所得税は、原則として給与や報酬を支払った月の翌月10日までに納付しなければなりません。もし10日が土日・祝日の場合は、休み明けの翌平日が期限となります。

期限に遅れると、不納付加算税や延滞税といった追徴課税が課されるリスクがあります。ただし、従業員が常時10人未満の事業所であれば、税務署への申請により年2回(7月と1月)にまとめて納付できる「納期の特例」も利用可能です。

納付方法の種類

以前は金融機関の窓口での納付が一般的でしたが、現在は利便性の高いキャッシュレス納付などが普及しています。中でも3つの納付方法の特徴を比較します。

| 納付方法 | 手間・利便性 | 領収書 | 手数料 | おすすめのケース |

| 窓口(金融機関・税務署) | わざわざ行く必要がある | その場で発行 | なし | 領収書がすぐに欲しい場合 |

| e-Tax(ダイレクト納付等) | 職場・自宅で完結 | 発行されない | なし | 手間を省きたい場合 |

| クレジットカード | 24時間どこでも可能 | 発行されない | あり | ポイントを貯めたい、資金繰りを調整したい場合 |

窓口

金融機関や所轄税務署の窓口で、現金に納付書を添えて納める従来の方法です。窓口で納付するメリットは、領収証書がその場で発行され、納付の証明がすぐに手元に残ることです。一方で、待ち時間が発生することや、多額の現金を運ぶリスクもあります。

e-Tax

インターネットを利用して電子的に納付する方法です。事前に「e-Tax(国税電子申告・納税システム)」の手続きを行えば、どこからでも納付することができます。特に「ダイレクト納付」を利用すると、登録した口座から即時または指定日に引き落としができ、非常に効率的です。領収証書は発行されませんが、完了通知や取引履歴で納付を確認できます。

クレジットカード

「国税クレジットカードお支払サイト」を通じて、クレジットカードで納付する方法です。24時間いつでも手続きすることができ、カード会社のポイントが貯まる点もメリットです。実際の引き落としまでタイムラグがあるため、短期的な資金繰りにも役立ちます。一方で納付税額に応じた決済手数料がかかるため、注意が必要です。

源泉所得税に関するよくある質問

源泉所得税の税率は一律ではない?

【結論】源泉所得税の税率は一律ではなく、所得の種類や支払金額によって異なります。

すべての支払いに同じ税率(例えば10%など)がかかるわけではありません。大きく分けて、「給与・賞与」と「報酬・料金」で計算ルールがまったく別のものになります。

給与・賞与の場合

固定のパーセンテージではなく、国税庁の「税額表」に基づいて決定されます。給与額と扶養家族の人数によって、税額が細かく変動する仕組みです。

報酬・料金の場合

原則として「10.21%(所得税+復興特別所得税)」の定率です。ただし、1回の支払額が100万円を超える部分については、税率が「20.42%」に跳ね上がります。

このように、対象となるお金の性質によって適用されるルールが変わるため、「一律ではない」と理解しておくことが、計算ミスを防ぐ第一歩です。

年末調整と源泉所得税の関係は?

【結論】源泉徴収はあくまで仮払いであり、年末調整は最終精算の手続きです。

生命保険料控除や住宅ローン控除などの個人的な事情は、毎月の計算には反映されておらず、毎月の給与から引かれる源泉所得税は、あくまで概算の金額にすぎません。1年間の総支給額が確定した年末のタイミングで、正しい税額を計算し直す必要があります。具体的な流れは以下の通りです。

- 毎月:概算の税額を給与から天引き(源泉徴収)

- 年末:1年間の正しい税額を計算(年末調整)

- 精算:天引きしすぎた分は還付され、不足していれば追加徴収

年末調整を行うことで、源泉所得税として納めすぎた税金が戻ってくる仕組みになっています。

まとめ:源泉所得税についての正しい理解

この記事では、源泉所得税の基本から計算方法、納付期限までを詳しく解説しました。

改めて重要なポイントは下記です。

- 源泉所得税は「前払い」:所得税を支払いの都度天引きし、事業者が代行して納める制度。

- 計算方法は種類による:給与は「税額表」、報酬は「10.21%(または20.42%)」で計算。

- 納付期限は厳守:原則、支払った月の「翌月10日」までに納付が必要です。遅れるとペナルティが発生。

- 最終的に精算する:給与所得者は年末調整で、個人事業主などは確定申告で、1年間の正確な税額と突き合わせて精算。

源泉徴収は、支払う側にとっては重要な義務であり、受け取る側にとっては手取り額に直結する大切な要素です。仕組みを正しく理解し、適切な処理と期限管理を行うことで、税務トラブルを未然に防ぎましょう。

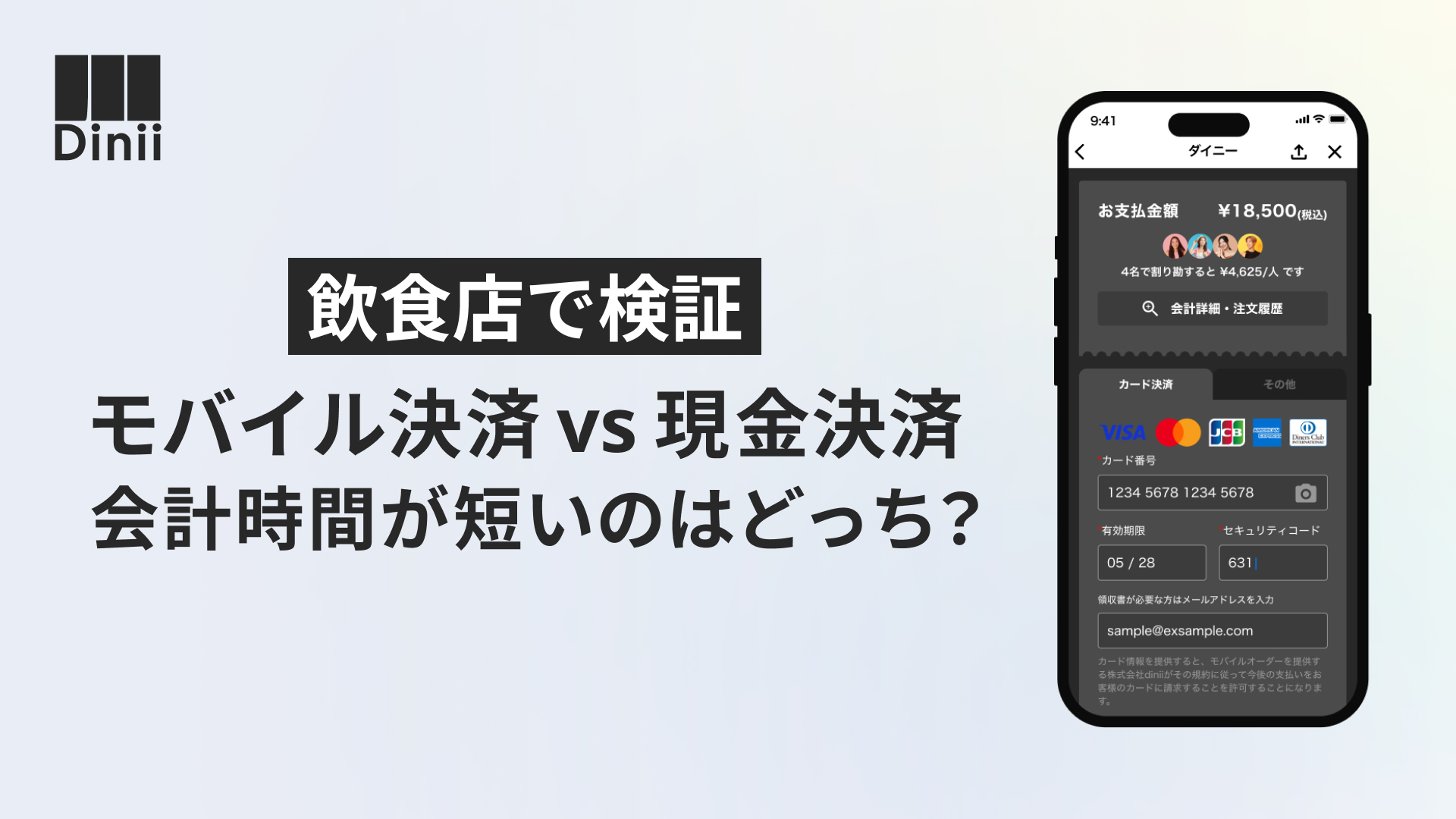

「ダイニーPOSレジ」で顧客満足度向上・売上アップをめざしませんか?

「ダイニーPOSレジ」は、柔軟な拡張機能や優れた操作性で「レジを起点に売上を最大化する」ことを追求した、飲食店経営のための「POSシステム」です。

- お客さまの「来店履歴」や「過去の注文履歴」を確認しながら接客することで顧客満足度向上

- 翌日に配信されるアンケートでお客さまの声を回収し、具体的な店舗改善に活かす

- 販促メッセージの自動配信による、再来店の促進

などが可能で、【店舗改善された状態でお客さまが再来店し、リピーターが定着する】という“繁盛店サイクル”を生み、飲食店の売上をあげていくことが可能です。

本記事でお話した初期費用(最大40万円相当の機材セット)が、無料でもらえる「モバイルオーダー・POSレジ同時導入キャンペーン」を実施中です。導入コストをおさえ、売上アップも実現していきたい方、ぜひ一度お問い合わせください。

「自社の業態・規模に合わせた導入事例を知りたい」、「まずは相談だけしたい」という方も大歓迎です。POSレジ導入に関するどんな些細な疑問でも、お気軽にご相談ください。あなたの理想とするお店づくりを、一緒に実現していきましょう。