コラム

2025.12.26

インボイス制度の領収書ルール!書き方・受領時のチェック・レシート対応を網羅

- 基礎情報

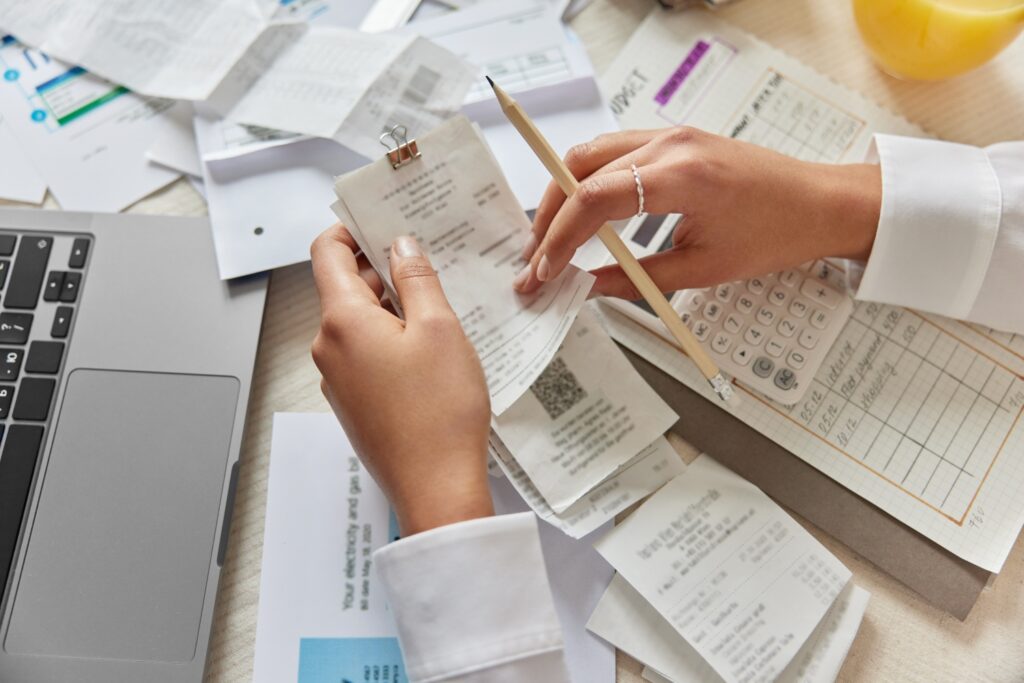

2023年10月に開始されたインボイス制度により、ビジネスにおける領収書の扱いは劇的に変化しました。これまでは単なる支払証明として機能していた領収書も、新制度の要件を満たしていなければ、消費税の仕入税額控除を受けることができません。

この記事では、インボイス対応の領収書の書き方から、受領時のチェック手順、さらには電子帳簿保存法との兼ね合いまでをわかりやすく解説します。

インボイス制度とは

インボイス制度とは、消費税の仕入税額控除を受けるための新しい仕組みです。正確な名称を「適格請求書等保存方式」と呼び、売り手が買い手に対して正確な適用税率や消費税額を伝えることを目的としています。

買い手が消費税の控除を受けるためには、国税庁に登録した事業者が発行する「インボイス」の保存が必須です。これは領収書についても同様であり、必要な項目が欠けていると納税額の計算に影響します。制度開始から一定期間は、免税事業者からの仕入れでも一定割合を控除できる経過措置がありますが、最終的には登録事業者からのインボイスがなければ全額控除ができないため、正しい理解が不可欠です。

インボイス制度における領収書の記載項目

インボイス制度に対応した領収書を「適格請求書」と呼び、従来の項目に加えて特定の情報を記載する必要があります。これらの項目が1つでも欠けると、買い手は仕入税額控除を受けることができず、実質的なコスト増につながる恐れがあります。発行側も受領側も、まずは基本となる記載項目の変更点を正しく把握しておくことが重要です。

従来との違いとなる登録番号と税率・消費税額

インボイス制度下の領収書では、従来の項目に加えて「登録番号」「適用税率」「消費税額等」の記載が義務付けられています。これらは、売り手が適格請求書発行事業者であることを証明し、正確な税額を算出するために不可欠な情報です。

従来の領収書とインボイス制度対応の領収書の違いは下記です。

| 項目 | 従来の領収書(区分記載請求書) | インボイス(適格請求書) |

| 登録番号 | 不要 | 必須(Tから始まる13桁) |

| 適用税率 | 8%対象などの文言 | 必須(税率ごとに区分) |

| 消費税額等 | 任意(一括記載も可) | 必須(税率ごとに区分して記載) |

| 宛名 | 必須 | 必須(簡易インボイスは不要) |

適格簡易請求書における宛名不要のメリット

不特定多数のお客さまを相手にする小売業や飲食業などでは、宛名を省略できる「簡易インボイス」の発行が認められています。これは、レジでの会計時に一人ひとりのお客さまの名称を確認する手間が省けるというメリットがあります。

具体的には、タクシーや駐車場、コンビニエンスストアなどがこの対象です。一般的な適格請求書では「書類の交付を受ける事業者の氏名または名称」が必須ですが、簡易インボイスであればこれを除外して発行できるため、事務負担の軽減につながります。

インボイス対応した手書き領収書の書き方

手書きで領収書を発行する場合も、印字されたレシートと同様にインボイスの必要項目をすべて網羅しなければなりません。特に忘れがちなのが、事業者の登録番号と、税率ごとに区分した消費税額の記載です。市販の領収書を使用する際は、あらかじめ登録番号のスタンプを用意しておくと書き損じを防げます。また、消費税額を記入する欄がない古い様式の場合は、余白に「10%対象:○○円(消費税○○円)」と追記することで、適格請求書として有効になります。

領収書受領側のインボイス対応

領収書を受け取る側は、その書類がインボイスの要件を満たしているかを厳格に確認する必要があります。不備がある領収書では仕入税額控除が適用されず、自社の消費税負担額が増えてしまうリスクがあるためです。

特に、受け取った領収書に「登録番号」が記載されているか、その番号が有効なものかをチェックする体制を整えることが重要です。事務処理の段階でミスを防ぐための確認フローを構築し、正しく保存する仕組みを徹底しましょう。

領収書の登録番号を確認する手順

受け取った領収書に記載されている登録番号が正しいかを確認するには、以下の手順で進めるのが最も確実です。

- 形式の確認: 番号が「T」から始まっているか、13桁の数字があるかを目視でチェックします。

- 公式サイトへのアクセス: 国税庁の「適格請求書発行事業者公表サイト」を開きます。

- 番号の照合: 領収書の番号を入力し、事業者の名称や登録状態が正しいかを確認します。

登録番号に不備がある場合の対処フロー

領収書に登録番号がなかったり、誤りがあったりした場合は、発行元に対して速やかに再発行を依頼するのが基本の対応です。買い手側で勝手に番号を追記したり、内容を修正したりすることは法律で禁止されているため、注意してください。もし再発行が難しい場合は、以下の点を確認しましょう。

- 経過措置の確認: インボイス制度開始から一定期間は、免税事業者からの仕入れでも一定割合(80%または50%)を控除できるルールがあります。

- 少額取引の特例: 一定の要件を満たす中小事業者などは、1万円未満の取引について帳簿保存のみで控除が認められる「少額特例」が適用される場合があります。

3万円未満の領収書保存と特例ルール

インボイス制度では、原則として金額に関わらず領収書の保存が必要です。以前は「3万円未満であれば帳簿の保存のみで控除が認められる」というルールがありましたが、制度開始後はこの規定が廃止されたため、少額であっても領収書の保管が義務付けられています。

ただし、公共交通機関の運賃や、自動販売機での購入など、領収書の回収が困難な特定の取引については「帳簿のみの保存」で控除が認められる特例があります。

領収書発行側のインボイス対応

領収書を発行する側は、買い手が仕入税額控除を受けられるよう、法律で定められた形式に則って書類を交付する義務があります。適格請求書発行事業者として登録した後は、日々の会計処理やレジの設定をインボイス制度に合わせて最適化しなければなりません。

特に、端数処理のルール変更や写しの保存義務など、実務上の細かい規定を遵守することが求められます。発行ミスは取引先への迷惑につながるため、社内の発行プロセスを再確認し、人的ミスを防ぐ体制を整えることが重要です。

レジ設定における区分記載と端数処理

インボイス制度では、消費税の端数処理は「1つのインボイスにつき、税率ごとに1回ずつ」と決められています。商品ごとに消費税を計算して端数処理を行い、その合計額を記載する方法は認められないため、レジの設定確認が必須です。

具体的には、全商品の合計額に対して8%または10%を掛け、そこで発生した端数を処理する計算方式に変更する必要があります。ガチャレジやポスレジを利用している場合は、ソフトウェアがこの計算ルールに対応しているか、ベンダーへ早急に確認してください。

手書き発行時の必須項目と写しの保存

手書きで領収書を発行する場合でも、登録番号や税率ごとの消費税額といった必須6項目を漏れなく記載しなければならないほか、発行した領収書の写しを保存する義務があります。

インボイス制度下では発行した内容を証明するために写しの保管が不可欠となりました。複写式の領収書を使用するか、デジタルカメラやスキャナで画像データとして保存し、税務調査に対応できる状態を維持しましょう。

簡易インボイスにおける宛名の許容範囲

小売業や飲食業などが発行できる「簡易インボイス」では、レジでの混雑緩和や事務作業の簡略化を目的に、お客さまの氏名や名称の記載を省略することができる特例措置があります。

電子帳簿保存法における領収書の保存方法

領収書を保存する際は、インボイス制度だけでなく電子帳簿保存法のルールも遵守する必要があります。2024年1月からは電子取引データの書面保存が原則廃止されたため、デジタル管理の重要性が増しています。受け取り方による保存ルールの違いは以下です。

| 受領形態 | 保存方法の原則 | 主な要件 |

| 紙の領収書 | 紙のまま、またはスキャナ保存 | タイムスタンプ付与(スキャナ保存時)、解像度200dpi以上 |

| 電子データ | 電子データのまま保存(必須) | 検索機能の確保(日付・金額・取引先)、改ざん防止措置 |

紙で受け取った領収書の保存要件

紙で受け取った領収書は、そのまま紙の状態で保存するか、スキャナやスマートフォンで読み取ってデジタルデータとして保存する「スキャナ保存」を選択することができます。スキャナ保存を行う場合は、画質要件を満たし、速やかにタイムスタンプを付与するなどの対応が必要です。

電子データで受け取った領収書の保存要件

メールに添付されたPDF形式の領収書や、Webサイトからダウンロードした利用明細などは、電子データのまま保存することが義務付けられています。これらを紙に印刷して保存するだけでは、電子帳簿保存法の要件を満たさないため注意が必要です。電子データを保存する際は、「日付・金額・取引先」で検索できる状態にし、かつデータの真実性を担保するための措置を講じなければなりません。専用の保存ソフトを導入するか、索引を作成したうえで訂正削除の防止に関する事務処理規程を運用することで、法令に準拠した管理が可能となります。

インボイス制度に関するよくある質問

クレジットカード利用明細の扱い

クレジットカードの利用明細書は、原則としてインボイスには該当しません。利用明細書には消費税率や登録番号が記載されていないことが多く、売り手が発行した書類ではないため、仕入税額控除の証憑としては不十分です。

例えば、出張でホテルに宿泊しカード決済をした場合、カード会社から届く明細書ではなく、宿泊施設から発行される「インボイスの要件を満たした領収書」を必ず保管してください。ただし、ETC利用など領収書の発行が困難なケースでは、利用明細とあわせてクレジットカード会社からの補足情報を保存するなどの対応が必要になる場合があります。

複数人における割り勘領収書の発行方法

複数人で会食し、支払いを分割してそれぞれが領収書を求める場合、発行側は分割後の金額に応じたインボイスを人数分発行することが可能です。この際、それぞれの領収書に登録番号、適用税率、消費税額を正しく記載する必要があります。

具体的には、合計33,000円の支払いを3人で11,000円ずつ分ける場合、1枚ごとに「10%対象:10,000円、消費税額:1,000円」と明記して発行します。受け取る側は、自身の支払額に基づいたインボイスを保存することで、通常通り仕入税額控除を受けることができます。

ポイント値引き時における記載金額のルール

ポイントを利用して値引きが行われた場合、領収書に記載する金額は「値引き後の支払金額」をベースにするのが一般的です。

- 値引き後の金額を対価とする場合: 実際に支払った金額に基づいた税額を記載します。

- 値引き前の金額を対価とする場合: ポイント相当額を「対価の返還」として処理するか、値引き前の総額を記載したうえでポイント利用額を明記します。

実務上は、レシートに値引き前の金額、ポイント利用額、最終的な支払金額と消費税額がすべて印字されていれば、そのままインボイスとして有効です。

まとめ:インボイス制度の領収書対応は「正しい知識」と「効率化」がカギ

この記事では、インボイス制度における領収書の書き方や受領時のチェックポイント、電子帳簿保存法への対応について解説しました。

改めて重要なポイントは下記です。

- 登録番号・適用税率・消費税額が記載された領収書のみが仕入税額控除の対象となる

- 受け取り側は、国税庁のサイトなどを活用して登録番号の正誤を確認する体制が必要

- 電子データで受け取った領収書は、電子データのまま保存することが義務付けられている

制度の仕組みを正しく理解し、日々の処理をルール化することで、人的ミスの防止と円滑な経理運用の両立をめざしましょう。

「ダイニーPOSレジ」で顧客満足度向上・売上アップをめざしませんか?

「ダイニーPOSレジ」は、柔軟な拡張機能や優れた操作性で「レジを起点に売上を最大化する」ことを追求した、飲食店経営のための「POSシステム」です。

- お客さまの「来店履歴」や「過去の注文履歴」を確認しながら接客することで顧客満足度向上

- 翌日に配信されるアンケートでお客さまの声を回収し、具体的な店舗改善に活かす

- 販促メッセージの自動配信による、再来店の促進

などが可能で、【店舗改善された状態でお客さまが再来店し、リピーターが定着する】という“繁盛店サイクル”を生み、飲食店の売上をあげていくことが可能です。

本記事でお話した初期費用(最大40万円相当の機材セット)が、無料でもらえる「モバイルオーダー・POSレジ同時導入キャンペーン」を実施中です。導入コストをおさえ、売上アップも実現していきたい方、ぜひ一度お問い合わせください。

「自社の業態・規模に合わせた導入事例を知りたい」、「まずは相談だけしたい」という方も大歓迎です。POSレジ導入に関するどんな些細な疑問でも、お気軽にご相談ください。あなたの理想とするお店づくりを、一緒に実現していきましょう